Eigenbeleg Word Vorlage hier kostenlos downloaden

Die korrekte Buchführung bildet das Rückgrat eines jeden Unternehmens, wobei die Ausstellung eines korrekten Belegs über geschäftliche Transaktionen unverzichtbar ist. Gerade für kleine Unternehmen und Selbstständige erweist sich dabei das Eigenbeleg erstellen als essentielle Kompetenz. Fehlende Quittungen und Rechnungen können durch ein sorgfältig ausgearbeitetes Eigenbeleg Muster professionell ersetzt werden, um so den Anforderungen an eine penible Buchführung gerecht zu werden und die Finanzen im Blick zu behalten. Es gilt, die fiskalischen Verpflichtungen mit einem präzisen Nachweis zu erfüllen und finanziellen Disparitäten entgegenzuwirken.

Die Bedeutung eines Eigenbelegs im Geschäftsverkehr

In der Welt der Geschäftstransaktionen sind zuverlässige Belege unerlässlich, um die Buchführungspflicht zu erfüllen und die finanzielle Integrität eines Unternehmens zu sichern. Doch was passiert, wenn Originalbelege fehlen oder verloren gehen? Hier kommt der Eigenbeleg ins Spiel, ein unverzichtbares Instrument für jede buchhaltungspflichtige Organisation.

Was ist ein Eigenbeleg?

Ein Eigenbeleg dient als Ersatz für nicht vorhandene Belege innerhalb der Buchführung eines Unternehmens. Insbesondere in Szenarien, in denen Rechnungen oder andere wichtige Dokumente fehlen, ermöglicht der Eigenbeleg eine lückenlose Dokumentation aller betrieblichen Geschäftstransaktionen. Er ist rechtlich anerkannt, sofern er bestimmte Informationen enthält, die zur Nachvollziehbarkeit der Transaktion beitragen.

Wann wird ein Eigenbeleg verwendet?

Die Anwendung von Eigenbelegen tritt vorwiegend in Situationen auf, in denen Originalbelege fehlen. Dies kann bei verloren gegangenen Quittungen, nicht ausgestellten Rechnungen oder bei Barzahlungen ohne Beleg der Fall sein. In allen diesen Fällen unterstützt der Eigenbeleg die Aufrechterhaltung einer ordnungsgemäßen Buchführung, indem er als Stütze für fehlende Belege fungiert.

Diesen wird eine kritische Rolle zuteil, wenn es darum geht, die Buchführungspflicht ohne Unterbrechungen zu wahren und dadurch potenzielle rechtliche Schwierigkeiten zu vermeiden. Es sieht sich damit als fundamentale Praxis in der Verwaltung von Geschäftstransaktionen, gespeist durch die Notwendigkeit, alle finanziellen Bewegungen lückenlos zu dokumentieren.

Grundelemente eines korrekten Eigenbelegs

Für viele Unternehmen ist die korrekte Ausstellung eines Eigenbelegs eine grundlegende Notwendigkeit, um buchhaltungsrelevante Vorgänge lückenlos dokumentieren zu können. Im Folgenden werden die entscheidenden Bestandteile und rechtlichen Nuancen, die bei der Erstellung eines solchen Belegs beachtet werden müssen, detailliert erläutert.

Notwendige Angaben auf einem Eigenbeleg

Die korrekte Erfassung von Eigenbeleg Angaben ist essentiell, um den Beleg im Rahmen der Buchführung verwenden zu können. Hierzu zählen insbesondere das Datum der Ausstellung, der exakte Betrag der Ausgabe sowie der detaillierte Grund für die Eigenbeleg-Erstellung. Diese Informationen helfen nicht nur bei einer transparenten Buchführung, sondern sind auch bei eventuellen Prüfungen durch das Finanzamt von Bedeutung.

Besonderheiten bei der Mehrwertsteuer

Die Handhabung der Umsatzsteuer auf Eigenbelegen verdient besondere Aufmerksamkeit. Es muss klar ausgewiesen werden, ob und in welcher Höhe die Mehrwertsteuer auf den ausgewiesenen Betrag anfällt. Dies ist besonders wichtig, da die Vorsteuer nur dann vom Finanzamt anerkannt und zurückerstattet werden kann, wenn sie korrekt auf dem Eigenbeleg notiert ist.

In der Praxis sieht die korrekte Angabe der Mehrwertsteuer wie folgt aus:

| Betrag Netto | 100,00 € |

|---|---|

| Mehrwertsteuersatz | 19% |

| Mehrwertsteuerbetrag | 19,00 € |

| Gesamtbetrag inkl. MwSt. | 119,00 € |

Die korrekte Dokumentation von Umsatzsteuer-Informationen macht den Eigenbeleg nicht nur buchhaltungsrelevant, sondern gewährleistet auch, dass Unternehmen ihre berechtigten Vorsteuerabzüge geltend machen können.

Vorlage Eigenbeleg: Aufbau und Inhalte

Die Eigenbeleg Vorlage bildet eine grundlegende Basis für die Beleg Erstellung und dient der Vervollständigung Ihrer Buchhaltungsunterlagen. Im Folgenden werden die wesentlichen Komponenten einer solchen Vorlage dargestellt und praktische Hinweise zur effizienten Gestaltung gegeben.

Eine gut strukturierte Eigenbeleg Vorlage sollte einige obligatorische Angaben enthalten, um den Anforderungen der Buchführung gerecht zu werden. Hierzu zählen das Datum der Belegerstellung, der vollständige Name und die Adresse des Ausstellers sowie eine detaillierte Beschreibung des zugrundeliegenden Geschäftsvorfalles. Zudem ist es empfehlenswert, Optionen für zusätzliche Informationen wie Zahlungsmodalitäten oder Steuerdetails bereitzuhalten, um die Akzeptanz und die Aussagekraft des Belegs zu steigern.

| Komponente | Beschreibung | Status |

|---|---|---|

| Datum | Datum der Belegerstellung | Obligatorisch |

| Name und Adresse | Vollständige Angaben des Ausstellers | Obligatorisch |

| Geschäftsvorfall | Detaillierte Beschreibung des Grundes für die Erstellung des Eigenbelegs | Obligatorisch |

| Zahlungsmodalitäten | Optionale Angabe zur Art der Zahlung | Optional |

| Steuerdetails | Umfassende Informationen zu anfallenden Steuern | Optional |

Diese strukturierte Herangehensweise unterstützt nicht nur die lückenlose Dokumentation innerhalb Ihrer Buchhaltungsprozesse, sondern verbessert auch die Nachvollziehbarkeit von Geschäftsvorfällen. Eine effektive Beleg Erstellung und akkurate Buchhaltungsunterlagen sind essenziell, um etwaige rechtliche oder steuerliche Probleme zu vermeiden.

Zum Abschluss sei betont, dass die Anpassungsfähigkeit der Eigenbeleg Vorlage eine große Rolle spielt. Je nach spezifischem Bedarf Ihres Unternehmens kann die Vorlage um zusätzliche Bereiche erweitert werden, die für Ihre individuellen Buchhaltungsprozesse von Bedeutung sind. Nutzen Sie diese Empfehlungen als Grundlage zur Erstellung eines rechtsgültigen und funktionalen Eigenbelegs, der sowohl den internen Anforderungen als auch den gesetzlichen Richtlinien entspricht.

Rechtliche Rahmenbedingungen für die Eigenbeleg-Erstellung

Die Einhaltung der rechtlichen Vorgaben ist entscheidend für die Gültigkeit von Eigenbelegen in der geschäftlichen Buchhaltung. Speziell die Aspekte der Aufbewahrungspflichten und die steuerrechtliche Anerkennung durch das Finanzamt spielen hier eine zentrale Rolle.

Aufbewahrungspflichten und Fristen

In Deutschland müssen Geschäftsunterlagen, zu denen auch Eigenbelege zählen, grundsätzlich zehn Jahre lang aufbewahrt werden. Diese Aufbewahrungspflichten sind im Handelsgesetzbuch (HGB) sowie in der Abgabenordnung (AO) festgehalten und dienen dazu, eine jederzeitige Überprüfung der steuerrechtlichen und rechtlichen Korrektheit von Geschäftsvorgängen zu ermöglichen.

Die Rolle des Finanzamtes: Anerkennung von Eigenbelegen

Die steuerrechtliche Anerkennung von Eigenbelegen durch das Finanzamt setzt voraus, dass die Belege bestimmte Mindestinformationen enthalten. Dazu zählen insbesondere der Grund der Belegausstellung, das Datum, die beteiligten Parteien sowie eine detaillierte Beschreibung des zugrunde liegenden Geschäftsvorfalls. Nur wenn diese Kriterien erfüllt sind, kann das Finanzamt den Eigenbeleg als legitimes Dokument zur steuerlichen Absetzung akzeptieren.

Durch die strikte Einhaltung dieser gesetzlichen Vorgaben sichern Unternehmen nicht nur die steuerrechtliche Anerkennung ihrer Eigenbelege, sondern stellen auch sicher, dass ihre Buchführung jederzeit den Anforderungen des Finanzamtes genügt. Somit sind sowohl die Aufbewahrungspflichten als auch die korrekte Erstellung von Eigenbelegen fundamentale Bestandteile einer ordnungsgemäßen und gesetzeskonformen Finanzverwaltung.

Software und Tools zur Erstellung von Eigenbelegen

In der heutigen digitalen Welt ist die digitale Belegerstellung ein unverzichtbarer Bestandteil der Buchführung geworden. Speziell entwickelte Buchhaltungssoftware und Eigenbeleg-Tools machen diesen Prozess nicht nur einfacher, sondern auch präziser und effizienter. Durch die Anwendung moderner Technologien kann die Erstellung von Eigenbelegen deutlich beschleunigt und die Kompatibilität mit existierenden Buchhaltungssystemen sichergestellt werden.

Digitale Lösungen im Vergleich

Unternehmen stehen heute verschiedene Lösungen zur Verfügung, wenn es um die digitale Belegerstellung geht. Diese Buchhaltungssoftware und Eigenbeleg-Tools bieten jeweils spezifische Funktionen, die auf unterschiedliche Bedürfnisse zugeschnitten sind. Einige fokussieren sich auf Benutzerfreundlichkeit und einfache Handhabung, während andere umfangreiche Anpassungsoptionen für komplexe Buchhaltungsprozesse bieten.

Vorteile von Eigenbeleg-Generatoren

Die Verwendung eines Eigenbeleg-Tools bietet eine Reihe von Vorteilen: Von der Automatisierung bis zur Fehlerminimierung. Solche Tools ermöglichen es, Eigenbelege schnell und korrekt zu generieren, was Zeit spart und die Effizienz erhöht. Darüber hinaus sorgen sie für eine nahtlose Integration in bestehende Systeme, was die Buchführung konsistent und transparent macht.

Dank fortschrittlicher Technologien in der Buchhaltungssoftware ist die Erstellung von Eigenbelegen heute weniger anfällig für menschliche Fehler, was die Genauigkeit der gesamten Buchhaltung verbessert. Dies führt letztlich nicht nur zu einer zuverlässigen Datengrundlage für geschäftliche Entscheidungen, sondern auch zu einer solideren Vorbereitung auf Steuerprüfungen und finanzielle Audits.

Tipps zur korrekten Beschriftung und Nummerierung

Eine klare Beschriftung Eigenbeleg sowie eine fortlaufende Nummerierung sind essenzielle Bestandteile einer effizienten Belegorganisation. Diese Elemente tragen maßgeblich zur Nachvollziehbarkeit und Ordnung in der Buchführung bei. Im Folgenden finden Sie praktische Ratschläge, wie Sie Ihre Eigenbelege optimal kennzeichnen und organisieren können.

- Beginnen Sie mit einer eindeutigen und deutlich sichtbaren Beschriftung. Jeder Eigenbeleg sollte klar als solcher gekennzeichnet sein.

- Verwenden Sie eine fortlaufende Nummerierung, um die Lückenlosigkeit Ihrer Buchführung sicherzustellen. Dies erleichtert nicht nur interne Kontrollen, sondern auch externe Prüfungen.

- Achten Sie darauf, dass jeder Beleg alle notwendigen Angaben enthält, um als vollwertiger Ersatz für fehlende Originalbelege zu dienen.

Die untenstehende Tabelle zeigt ein Beispiel für die Strukturierung der Beschriftung Eigenbeleg und wie auch die fortlaufende Nummerierung integriert werden kann, um eine effiziente Belegorganisation zu gewährleisten.

| Belegnummer | Datum | Beschreibung | Betrag |

|---|---|---|---|

| 001 | 2023-01-15 | Kauf von Büromaterial | 150€ |

| 002 | 2023-02-20 | Bezahlung Webhosting | 200€ |

| 003 | 2023-03-10 | Reparatur Drucker | 100€ |

Diese Struktur hilft nicht nur bei der Belegorganisation, sondern gewährleistet auch, dass im Rahmen von Betriebsprüfungen alle Belege schnell auffindbar und überprüfbar sind. Die fortlaufende Nummerierung schützt vor Dokumentationslücken und erleichtert den Jahresabschluss.

Abschließend ist zu sagen, dass die korrekte Beschriftung Eigenbeleg und eine konsistente fortlaufende Nummerierung nicht nur rechtliche Sicherheit schaffen, sondern auch zu einer effizienten und übersichtlichen Belegorganisation beitragen.

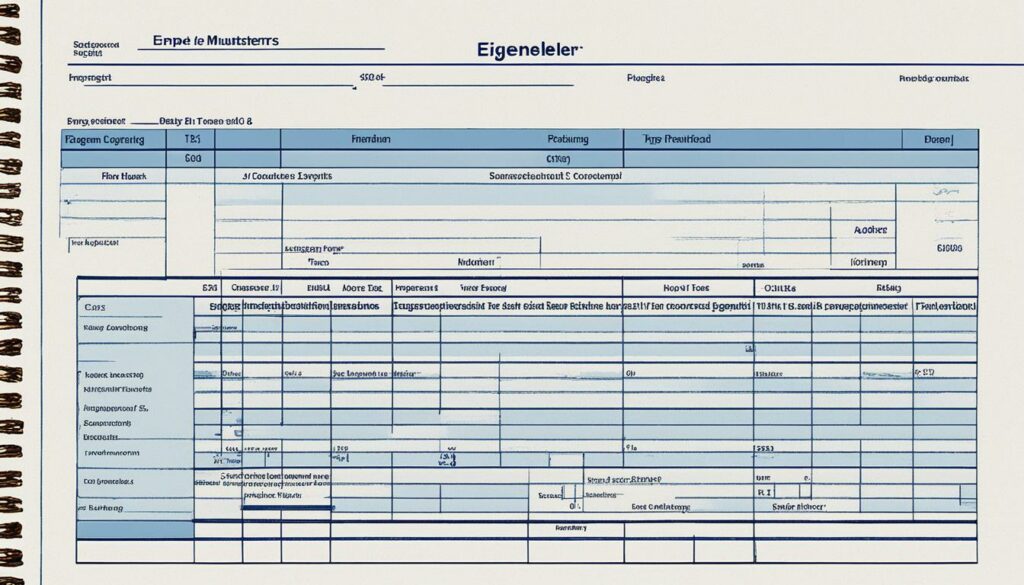

Ein Musterbeispiel für einen Eigenbeleg

Das Erstellen von Muster-Eigenbelegen ist eine grundlegende Fähigkeit für alle Kleinunternehmer und Freiberufler, um ihre Finanzen korrekt zu dokumentieren. Ein exaktes Muster bietet eine klare Vorlage, der man folgen kann. Hier zeigen wir, wie ein solches Muster sorgfältig ausgefüllt wird und welche Fehlerquellen es dabei zu vermeiden gilt.

Ausfüllanleitung für die Vorlage

Die Schritt-für-Schritt Ausfüllanleitung hilft dabei, alle notwendigen Details korrekt einzutragen. Jedes Feld des Muster-Eigenbelegs sollte sorgfältig und nach Vorgabe befüllt werden, um spätere Rückfragen oder Probleme mit dem Finanzamt zu vermeiden.

- Tragen Sie das Datum des Belegs ein. Datum der Belegerstellung und das Datum der Transaktion können unterschiedlich sein.

- Notieren Sie den vollständigen Namen und die Adresse des Ausstellers sowie des Empfängers.

- Listen Sie detailliert die Gründe für den Eigenbeleg auf – hierbei auf vollständige und nachvollziehbare Erklärungen achten.

- Geben Sie den genauen Betrag an und wählen Sie die passende Währung.

Häufige Fehler vermeiden

Die Kenntnis der typischen Fehlerquellen bei der Erstellung eines Muster-Eigenbelegs schützt vor den häufigsten Problemen, die zu Rückfragen oder zur Ablehnung des Belegs führen können.

- Vergessen der Rechtsgrundlage für den Eigenbeleg.

- Unvollständige oder unleserliche Angaben.

- Fehlende Angaben zum Zahlungszweck, der gerade bei Eigenbelegen sorgfältig dokumentiert werden muss.

- Ignorieren der Mehrwertsteuerinformation, sofern diese relevant ist.

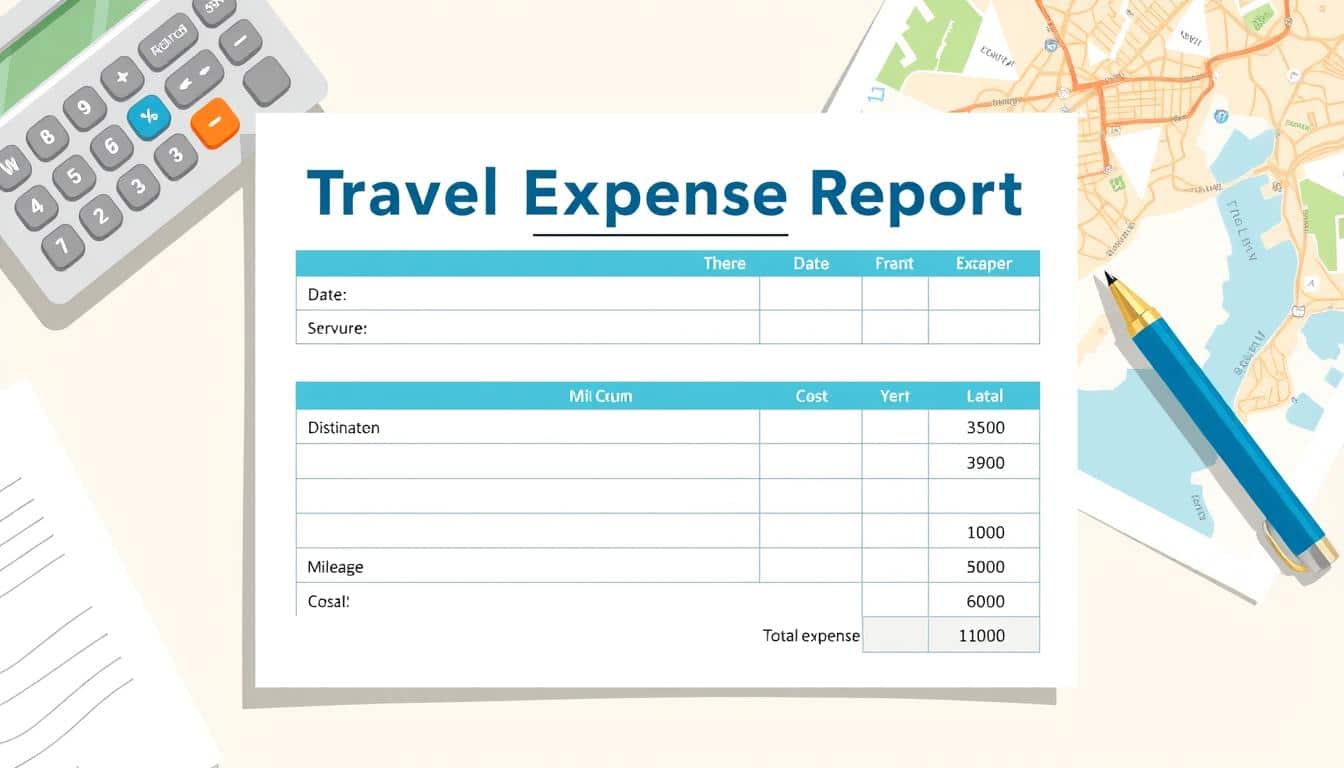

Anhand eines visuellen Beispiels kann das korrekte Ausfüllen eines Muster-Eigenbelegs weiter verdeutlicht werden:

Durch das Befolgen dieser Anweisungen und das Vermeiden der üblichen Fehlerquellen können Sie Ihre Eigenbelege zuverlässig und regelkonform für Ihre Buchhaltung vorbereiten.

Integration von Eigenbelegen in die Buchhaltung

Die effiziente Integration von Eigenbelegen in den Buchhaltungsprozess ist von zentraler Bedeutung für die ordnungsgemäße Finanzverwaltung in jedem Unternehmen. Durch die richtige Einbindung dieser Belege wird sichergestellt, dass alle Transaktionen lückenlos erfasst und korrekt in der Buchhaltungssoftware verbucht werden.

Die Belegbuchung umfasst typischerweise mehrere Schritte. Zunächst muss der Eigenbeleg erstellt und geprüft werden. Anschließend erfolgt die digitale Erfassung, die in viele Buchhaltungssysteme über eine Schnittstelle direkt implementiert werden kann.

- Dokumentation: Jeder Eigenbeleg sollte klar dokumentiert werden, einschließlich Datum, Beschreibung und Betrag.

- Kategorisierung: Die Belege müssen entsprechend ihrer betrieblichen Ausgabe kategorisiert werden, um eine präzise Finanzübersicht zu gewährleisten.

- Archivierung: Nach der Buchung sollten die Belege ordnungsgemäß archiviert werden, um bei Bedarf schnell auffindbar zu sein.

Durch die Beachtung dieser Schlüsselaspekte im Buchhaltungsprozess wird nicht nur die Genauigkeit der Finanzverwaltung verbessert, sondern auch die Effizienz gesteigert, was letztendlich zu einer Vermeidung von fehlerhaften Finanzausweisen führt.

Digital vs. Papier: Vor- und Nachteile bei Eigenbelegen

In der modernen Geschäftswelt stehen Unternehmen vor der Entscheidung, ob sie die Digitalisierung ihrer Prozesse vorantreiben oder bei traditionellen Papierbelegen bleiben sollten. Diese Wahl hat sowohl Auswirkungen auf die Umwelt als auch auf die Datensicherheit. Im Folgenden werden die wesentlichen Vor- und Nachteile dieser Optionen erörtert.

Ökologische Aspekte der Digitalisierung

Die Digitalisierung bietet erhebliche ökologische Vorteile, indem sie den Bedarf an physischem Papier reduziert, was wiederum zur Schonung von Wäldern und zur Verringerung von Wasser- und Energieverbrauch in der Papierproduktion beiträgt. Unternehmen, die auf digitale Belegführung umstellen, leisten somit einen wichtigen Beitrag zum Umweltschutz.

Die Sicherheit von digitalen Belegen

Ein weiterer entscheidender Vorteil digitaler Belege liegt in der verbesserten Datensicherheit. Digitale Dokumente können durch moderne Technologien wie Verschlüsselung und sichere Cloud-Speicherung geschützt werden, was sie vor Verlust und Diebstahl schützt. Allerdings erfordert dies auch effektive Sicherheitsprotokolle, um Cyberangriffe und Datenlecks zu verhindern.

| Aspekt | Digital | Papier |

|---|---|---|

| Umweltfreundlichkeit | Hoch | Niedrig |

| Datensicherheit | Hoch durch Verschlüsselung | Risiko durch physischen Diebstahl |

| Zugänglichkeit | Einfacher Zugriff durch digitale Mittel | Abhängig von physischer Aufbewahrung |

| Kosten | Investition in digitale Infrastruktur | Laufende Druck- und Lagerkosten |

Kostenlose vs. kostenpflichtige Vorlagen für Eigenbelege

Die Entscheidung zwischen einer Eigenbeleg Vorlage kostenlos und Premium-Vorlagen ist von entscheidender Bedeutung für Unternehmen jeder Größe. Ein gründlicher Anbietervergleich kann dabei helfen, die richtige Wahl zu treffen, die nicht nur kosteneffektiv, sondern auch compliance-gerecht ist.

Vergleich von Anbietern

Beim Vergleich der Anbieter von Eigenbeleg-Vorlagen stehen sowohl kostenlose als auch kostenpflichtige Optionen zur Auswahl. Kostenlose Vorlagen sind oft einfach und für kleinere Unternehmen oder Einzelunternehmer ausreichend. Premium-Vorlagen bieten hingegen erweiterte Features, wie automatisierte Berechnungen und Anpassungsoptionen, die besonders für größere Unternehmen vorteilhaft sein können.

Kriterien für die Auswahl geeigneter Vorlagen

- Kompatibilität mit bestehender Buchhaltungssoftware

- Benutzerfreundlichkeit und Anpassbarkeit der Vorlage

- Einhaltung von rechtlichen Vorgaben

Ein adäquater Anbietervergleich sollte auch Support-Leistungen und Bewertungen anderer Nutzer berücksichtigen, um die Verlässlichkeit und den Nutzen der Eigenbeleg-Vorlagen zu gewährleisten. Ob kostenlos oder kostenpflichtig, die Wahl sollte stets die spezifischen Anforderungen und Ressourcen des Unternehmens widerspiegeln.

Handgeschriebene Eigenbelege: Dos and Don’ts

Bei der manuellen Belegerstellung ist Sorgfalt das A und O. Ein handgeschriebener Beleg dient nicht nur der Buchführung, sondern auch dem Nachweis von Geschäftsvorgängen gegenüber dem Finanzamt. Deshalb ist die Klarheit und Vollständigkeit der Informationen entscheidend. Hier einige Tipps und häufige Fehler, die es zu vermeiden gilt.

- Achten Sie darauf, dass alle notwendigen Daten eingetragen sind: Datum, Betrag, Grund der Ausgabe und Unterschrift.

- Verwenden Sie einen permanenten, gut lesbaren Stift, um sicherzustellen, dass die Informationen auf dem handgeschriebenen Beleg über die Jahre hinweg lesbar bleiben.

- Vermeiden Sie Eselsohren und Flecken, um die Integrität des Belegs zu wahren.

Ein ordnungsgemäß geführter handgeschriebener Beleg kann bei steuerlichen Audits als wichtiger Beleg dienen. Deshalb ist die korrekte manuelle Belegerstellung so wichtig.

Um die Übersichtlichkeit und Fehlerfreiheit von handgeschriebenen Belegen zu gewährleisten, schauen Sie sich das folgende Beispiel an:

| Komponente | Beispiel |

|---|---|

| Datum | 01.04.2023 |

| Betrag | EUR 150,00 |

| Grund der Ausgabe | Kauf von Büromaterial |

| Unterschrift | (Unterschrift) |

Es ist auch ratsam, den Rückseitenteil des Belegs für zusätzliche Informationen zur Transaktion zu nutzen. So bleibt die Vorderseite übersichtlich und zugänglich.

Die Qualität der manuellen Belegerstellung kann wesentlich dazu beitragen, potenzielle Rückfragen vom Finanzamt zu minimieren und eine transparente Buchführung zu gewährleisten. Nehmen Sie sich die Zeit, jeden Beleg sorgfältig auszufüllen – es zahlt sich aus.

Anforderungen an die Lesbarkeit und optische Gestaltung

Ein klar strukturierter und optisch ansprechender Eigenbeleg trägt entscheidend dazu bei, dass er nicht nur vom Finanzamt anerkannt, sondern auch im täglichen Geschäftsverkehr effizient genutzt werden kann. Im Folgenden erhalten Sie wertvolle Gestaltungstipps Eigenbeleg und Informationen zu den gestalterischen Anforderungen, die wichtig für die Lesbarkeit Beleg sind.

Tipps für eine übersichtliche Gestaltung

- Kontrastreiche Farbwahl: Verwenden Sie kontrastreiche Farben für Text und Hintergrund, um die Lesbarkeit zu verbessern.

- Standardisierte Schriftarten: Wählen Sie gut lesbare, standardisierte Schriftarten wie Arial oder Times New Roman in einer Größe von mindestens 10 Punkt.

- Klare Struktur: Organisieren Sie die Elemente des Belegs in logischen Abschnitten mit übersichtlichen Zwischenüberschriften.

- Vermeidung von Unordnung: Reduzieren Sie grafische Elemente, die nicht informationsrelevant sind, da diese die Übersicht stören können.

Bedeutung der Lesbarkeit für die offizielle Anerkennung

Die Lesbarkeit eines Eigenbelegs ist nicht nur für den sofortigen Informationszugang essentiell, sondern auch für seine rechtliche Gültigkeit. Ein schlecht lesbarer Beleg kann von Behörden wie dem Finanzamt zurückgewiesen werden, was Verzögerungen und eventuell sogar Bußgelder zur Folge haben kann. Folgende Punkte sind daher zu beachten:

- Sorgen Sie dafür, dass alle relevanten Angaben wie Datum, Betrag und Begründung ohne Mühe zu entziffern sind.

- Stellen Sie sicher, dass Kopien des Belegs ebenso gut lesbar sind wie das Original.

| Gestaltungsaspekt | Anforderung | Umsetzung |

|---|---|---|

| Schriftgröße | Mindestens 10 Punkt | Arial oder Times New Roman |

| Kontrast | Hoch | Schwarze Schrift auf weißem Grund |

| Struktur | Klar gegliedert | Abschnitte mit Zwischenüberschriften |

Durch die Berücksichtigung dieser gestalterischen Anforderungen erleichtern Sie nicht nur die Handhabung Ihres Eigenbelegs im Alltag, sondern fördern auch seine Akzeptanz bei offiziellen Stellen.

Häufige Fragen und Missverständnisse zum Eigenbeleg

In diesem Bereich der Buchhaltung gibt es zahlreiche FAQ Eigenbeleg, die oft zu Missverständnisse Belegerstellung führen können. Hier klären wir einige der häufigsten Buchhaltungsmythen auf, um eine korrekte Handhabung und Dokumentation in der Buchführung zu unterstützen.

- Was genau ist ein Eigenbeleg und wann wird er benötigt?

Ein Eigenbeleg wird erstellt, um fehlende Geschäftsbelege zu ersetzen, wenn keine originalen Belege vorliegen. Dies ist besonders wichtig, um die Buchführungspflichten zu erfüllen und steuerrechtliche Probleme zu vermeiden.

- Ist der Eigenbeleg steuerlich immer anerkannt?

Es gibt Missverständnisse in der Belegerstellung darum, ob Eigenbelege vom Finanzamt anerkannt werden. Grundsätzlich sind sie anerkannt, solange sie alle notwendigen Angaben enthalten und plausibel sind.

- Können digitale Tools zur Erstellung von Eigenbelegen verwendet werden?

Digitale Lösungen sind nicht nur zulässig, sondern bieten auch eine effiziente Möglichkeit zur Dokumentenerstellung, die dabei hilft, FAQ Eigenbeleg korrekt zu adressieren und Missverständnisse Belegerstellung zu vermeiden.

Eines der größten Buchhaltungsmythen ist, dass ein Eigenbeleg leichtfertig erstellt werden kann. Die korrekte Erstellung und Aufbewahrung ist jedoch essentiell, um bei Steuerprüfungen keine Probleme zu bekommen.

Abschließend gilt, dass der informierte Umgang mit Eigenbelegen und das Aufklären von Missverständnissen und Mythen wesentlich zur rechtssicheren und effizienten Buchführung beiträgt. Bei weiteren Fragen oder Unsicherheiten empfiehlt sich stets die Konsultation mit einem Steuerberater, um auf der sicheren Seite zu sein.

Steuerliche Aspekte beim Eigenbeleg

Die gezielte Nutzung von Eigenbelegen kann wesentlich zur Optimierung der Steuerlast beitragen. In diesem Abschnitt betrachten wir näher, wie Eigenbelege in der Steuererklärung behandelt werden und welche Steuervorteile Eigenbelegs sich bieten, um die Absetzbarkeit zu maximieren.

Umgang mit dem Eigenbeleg in der Steuererklärung

Das korrekte Eintragen von Eigenbelegen in der Steuererklärung ist essentiell für die Anerkennung durch das Finanzamt. Die Integration dieser Belege sollte sorgfältig und unter Beachtung aller gesetzlichen Vorschriften erfolgen. Hierfür ist es ratsam, genaue Aufzeichnungen über den Anlass und die Notwendigkeit jedes Eigenbelegs zu führen, um bei eventuellen Nachfragen des Finanzamts stets vorbereitet zu sein.

Die wichtigsten Tipps zur steuerlichen Absetzbarkeit

Die Absetzbarkeit von Ausgaben über Eigenbelege eröffnet Unternehmern und Selbständigen signifikante Steuervorteile. Wesentlich für eine erfolgreiche Absetzung ist, dass der Eigenbeleg die erforderlichen Angaben vollständig und korrekt enthält und plausibel begründet wird, warum kein regulärer Beleg vorliegen kann.

- Bewahren Sie eine klare Übersicht über alle erstellten Eigenbelege.

- Stellen Sie sicher, dass Ihre Eigenbelege alle notwendigen Informationen enthalten und den gesetzlichen Anforderungen entsprechen.

- Nutzen Sie Steuererklärung Tipps von Fachleuten, um keine potenziellen Vorteile zu übersehen.

| Eigenbeleg-Kategorie | Mögliche Steuervorteile | Tipps zur Optimierung |

|---|---|---|

| Büromaterialien | Vollständig absetzbar | Alle Käufe detailliert dokumentieren |

| Fahrtkosten | Absetzbarkeit nach Kilometersatz | Kilometerbuch führen |

| Bewirtungskosten | Zu 70% absetzbar | Anlass und Teilnehmer notieren |

Best Practices: Beispiele für gut gestaltete Eigenbelege

Die Welt der Finanzen und Buchführung mag trocken erscheinen, doch die Details, die einen Eigenbeleg auszeichnen, können von entscheidender Bedeutung sein. Betrachten wir Best Practice Eigenbelege, die sowohl vom Finanzamt als auch von Buchhaltungsprofis anerkannt sind. Diese Musterbeispiele bieten nicht nur eine rechtssichere Grundlage, sondern überzeugen auch durch ein klares Belegdesign, das alle relevanten Informationen übersichtlich darstellt und somit die Buchhaltung vereinfacht.

Unternehmen, die diese Musterbeispiele als Vorlage für ihre eigenen Belege nutzen, gewährleisten, dass keine buchhaltungsrelevanten Informationen fehlen. Ein gut strukturierter Eigenbeleg beinhaltet üblicherweise eine lückenlose Artikelbeschreibung, genaue Angaben zu Zahlungsgrund und -empfänger sowie eine eindeutige Belegnummer. Durch die Verwendung dieser bewährten Vorlagen, die als Best Practice Eigenbeleg gelten, können Unternehmen sicher sein, dass ihre Belege allen gesetzlichen Anforderungen entsprechen und im Bedarfsfall von der Finanzbehörde anerkannt werden.

Ein professionelles Belegdesign trägt zudem zur Markenidentität eines Unternehmens bei. Der optisch ansprechende Auftritt deklariert Professionalität und Effizienz. Daher ist es lohnenswert, sich am Musterbeispiel eines guten Eigenbelegs zu orientieren und diesen in das eigene Corporate Design zu integrieren. So sorgt ein einheitlicher und durchdachter Beleg für einen starken ersten Eindruck – und das nicht nur bei der Buchprüfung.

FAQ

Was versteht man unter einem Eigenbeleg?

Ein Eigenbeleg ist ein selbst erstellter Beleg, der als Ersatz für fehlende Originalquittungen im Geschäftsverkehr genutzt wird, um Geschäftstransaktionen buchhalterisch korrekt zu dokumentieren.

In welchen Fällen wird ein Eigenbeleg verwendet?

Eigenbelege kommen zum Einsatz, wenn Originalbelege wie Rechnungen oder Quittungen für Geschäftsvorfälle nicht vorliegen und die Buchführungspflicht dennoch eine lückenlose Dokumentation erfordert.

Welche Angaben müssen auf einem Eigenbeleg enthalten sein?

Ein korrekt ausgestellter Eigenbeleg muss zwingend Angaben zu Datum, Betrag, Grund der Ausstellung sowie Informationen zum Empfänger oder Zahlenden beinhalten und ggf. auch Angaben zur Umsatzsteuer enthalten.

Welche Besonderheiten sind bei der Mehrwertsteuer auf dem Eigenbeleg zu beachten?

Bei der Mehrwertsteuer muss auf dem Eigenbeleg der Netto-Betrag, der Mehrwertsteuersatz sowie der Mehrwertsteuerbetrag gesondert ausgewiesen werden, sofern der Aussteller zum Vorsteuerabzug berechtigt ist.

Was sind die Aufbewahrungspflichten und Fristen für Eigenbelege?

Eigenbelege müssen wie alle Buchhaltungsunterlagen mindestens 10 Jahre aufbewahrt werden, um bei Bedarf dem Finanzamt vorgelegt werden zu können.

Wie erkennt das Finanzamt Eigenbelege an?

Das Finanzamt erkennt Eigenbelege an, sofern sie sämtliche notwendigen Angaben enthalten und realistische, nachvollziehbare Geschäftsvorfälle dokumentieren.

Welche Vor- und Nachteile bieten digitale gegenüber papierbasierten Eigenbelegen?

Digitale Eigenbelege erleichtern die Archivierung und den schnellen Zugriff, bieten jedoch Herausforderungen in Bezug auf Datensicherheit. Papierbelege sind haptisch greifbar, aber oft weniger effizient zu verwalten und zu archivieren.

Was sollte bei der Auswahl von Vorlagen für Eigenbelege beachtet werden?

Wichtig sind eine klare Struktur, Vollständigkeit der relevaten Informationen, und dass sie den gesetzlichen Anforderungen entsprechen. Zudem sollte zwischen kostenlosen und kostenpflichtigen Vorlagen bzgl. Funktionsumfang und Anpassbarkeit abgewogen werden.

Wie gestaltet man einen handgeschriebenen Eigenbeleg korrekt?

Ein handgeschriebener Eigenbeleg muss leserlich sein und alle erforderlichen Angaben beinhalten. Die fortlaufende Nummerierung sollte gewährleistet sein, um die Nachvollziehbarkeit sicherzustellen.

Warum ist die Lesbarkeit bei Eigenbelegen so wichtig?

Eine gute Lesbarkeit ist entscheidend für die offizielle Anerkennung durch das Finanzamt und ermöglicht eine problemlose Überprüfung und Zuordnung im Rahmen der Buchführung.

Wie können Eigenbelege steuerlich abgesetzt werden?

Eigenbelege können steuerlich abgesetzt werden, wenn sie als Betriebsausgaben gelten und ordnungsgemäß dokumentiert sind. Sie müssen in die Buchhaltung aufgenommen und in der Steuererklärung angegeben werden.

Welche Fehlerquellen gibt es bei der Erstellung von Eigenbelegen?

Häufige Fehler sind das Fehlen notwendiger Angaben, fehlerhafte Mehrwertsteuerberechnungen und eine inkonsistente Nummerierung, welche die Anerkennung durch das Finanzamt gefährden können.

Wie können Eigenbelege in den Buchhaltungsprozess integriert werden?

Eigenbelege können manuell oder mittels Buchhaltungssoftware in die Buchhaltung eingepflegt werden. Sie müssen entsprechend der zugrundeliegenden Geschäftsvorfälle verbucht und adäquat archiviert werden.

Gibt es Best Practices für die Gestaltung von Eigenbelegen?

Ja, Best Practices umfassen eine übersichtliche Anordnung der erforderlichen Angaben, eine einheitliche Formatierung und eine korrekte, vollständige Beschriftung gemäß den buchhaltungsrelevanten Anforderungen.

Eigenbeleg Word Vorlage Download

Diese Word Vorlage ist übersichtlich, einfach und individuell anpassbar.

Jetzt downloaden! Dateinamename: Eigenbeleg.docx